来源:民生周刊2014-12-08 08:41:10 存款 制度

11月30日,央行发布《存款保险条例》(征求意见稿)。图/CFP

11月30日,历时21年讨论的《存款保险条例(征求意见稿)》终于与公众见面,由此拉开了存款安全性的话题,也使得利率市场化改革渐行渐近。

存款保险制度始于一战后的美国,并不是一个新的话题,但对中国百姓来说还较为陌生。中国并非没有存款保险制度,而是长期由政府或央行提供隐性担保。存款保险确立后,央行将不再承担银行买单人的角色,各银行也将在利率市场化改革完成后进行充分竞争,在此过程中,储户的利益将由保险保障。

历经21年

早在1993年《国务院关于金融体制改革的决定》就提出“建立存款保险基金,保障社会公众利益”。1997年全国金融工作会议后,央行开始着手系统研究这项工作,并于2007年全国工作会议中提出了建立存款保险制度的总体目标和要求。

多年沉寂后,存款保险制度于2012年全国金融工作会议中再次提出。2013年3月,国务院第一次全体会议明确要求“加快建立存款保险制度”。同年10月,中国人民银行发布《2013年中国金融稳定报告》,指出我国建立存款保险制度的各方面条件已经具备,可择机出台并组织实施。

2013年11月,十八届三中全会再次要求“建立存款保险制度,完善金融机构市场化退出机制”。至2014年11月30日央行发布《存款保险条例(征求意见稿)》,存款保险制度已酝酿了21年。

中央财经大学金融学院教授郭田勇参与了《存款保险条例(征求意见稿)》的整个制订过程,其间多次参与了专家讨论会,各方逐渐达成共识也经历了漫长而复杂的过程。

据他透露,起初提出建立存款保险制度时,国有大行和国有控股的商业银行因其规模较大,此外还有国家政策支持,就会存在“大行不倒”的问题。既然不会倒,大行加入存款保险就会有“白交保费”的疑虑,因此并不积极。随着多次讨论的进行,大家逐渐达成共识:存款保险是一种强制性保险,在未来利率完全市场化的环境下,只能说大行出现问题的概率小一些,但不能保证完全没有风险。

在收费问题上也存在着分歧,即是差别收费还是统一收费。有人认为,存款保险在一定程度上提高了银行的经营成本,如果不采取差别收费和各银行的风险程度采取“一刀切”收费标准,恐怕对于建立银行有效激励机制也是不利的。

此外,在存款保险赔偿上限的问题上讨论中也存在着不同观点。日本是全额赔偿、美国是限额赔偿,我国究竟要采取全额保险还是限额保险?限额保要保到多少钱?这些问题都是经过反复分析和调研后才最终得出。

保障储户利益

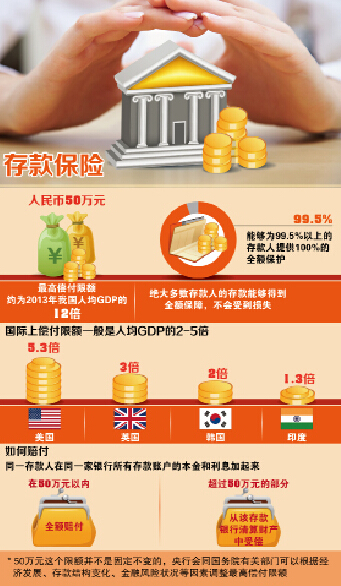

针对此次央行发布的《存款保险条例(征求意见稿)》,资深财经媒体人刘杉撰文指出其共有四个特点:一是限额赔偿最高50万元;二是强制投保,覆盖全部存款机构;三是差别费率,降低存款机构的“道德风险”;四是覆盖面广,50万元赔付额度可以覆盖99.63%存款人的全部存款。

存款保险条例一出,有媒体就抛出了调查问卷,问题涉及“你是否会将存款全部放在同一家银行?”“你会选择大型银行还是中小银行进行储蓄?”对于百姓来说,把钱放在何处更安全成了如今必须考虑的一个问题。

存款保险制度是指银行等存款类金融机构按照一定比例标准向特定机构缴纳一定保险金,当自身发生危机时,由存款保险机构通过资金援助等方式来保障其清偿能力,从而保障储户部分或全部利益。

存款保险制度始于第一次世界大战后的美国,至今已有80余年历史。1929年大萧条时期,美国有近万家银行倒闭,美国就此在1933年通过银行法,并设立了联邦存款保险公司。2008年金融危机,美国有数十家银行关闭,存款保险公司为化解危机起到了兜底作用。

资料显示,目前金融稳定理事会24个成员国和地区中,只有南非、沙特阿拉伯和中国没有建立存款保险制度。

是否担心银行倒闭?正在银行办理业务的北京吴女士告诉记者,她今年51岁,从没听说过国内有哪家银行倒闭,“就算银行倒了,国家也不可能看着不管,那不就乱了?”吴女士的回答道出了很多国人的心声。

长期以来,中国一直实行的是隐性存款保险制度,即政府或央行作为银行背后实际的买单人,国人因此也对银行比较信任。然而事实上,我国近30年来确实发生过银行倒闭的案例,海南发展银行就是其中一个。

1995年8月,海南发展银行在富南信托投资公司为首的5家信托投资公司基础上成立,注册资金16.77亿元人民币,向全国募集股本。

成立之初,海发行采用高息揽储,其1996年5年期存款利率曾一度高达22%,仅成立一年多时间其全行资本营运规模便达到86亿元,比开业前增长94.3%。

1997年12月16日,中国人民银行宣布,关闭海南省5家已经实质破产的信用社,其债权债务关系由海发行托管,其余29家海南省境内的信用社,有28家被并入海发行。受当年金融危机影响,这28家信用社及关闭的5家信用社,最终使得海发行走向了末路。2004年,成立于1956年的河北尚村信用社经营不善等原因造成资不抵债,被工商管理部门吊销,并于2006年依法申请破产。

既然银行确实存在风险,那么问题来了,“存款安全哪家银行强?”2011年11月4日,国际金融稳定理事会发布了全球29家系统重要性银行名单,目前中国工商银行、中国银行和中国农业银行进入全球重要银行名单。

此外,中国银监会发布《商业银行全球系统重要性评估指标披露指引》,目前信息披露银行已扩大至13家,涉及国有五大行及中信、华夏、光大、民生、浦发等8家商业银行。

刘杉指出,这13家银行即可视为中国的“系统重要性银行”,“这些银行的资本充足率要求更为严格,风险管理水平更高,因而具有更强的吸收存款能力。”

剑指利率市场化

郭田勇指出,上世纪90年代中央提出建立存款保险制度,主要是出于应对金融危机的考虑。由于先后有银行在海南、新疆等地倒闭,最终都是由央行出面买单,因此当时国务院提出建立存款保险制度,并逐渐将央行从“买单者”的角色中解脱。

“近些年未提及存款保险制度,主要是因为经济背景发生了很多变化。”郭田勇说,“现在再次提出存款保险,并不是为了解脱中央银行,而是为下一步的利率市场化、降低民营银行准入门槛做准备,因为市场一旦放开,银行间充分竞争,就存在破产的风险。从这种意义来说,存款保险构成了利率市场化改革、降低银行业准入门槛这两项重要金融改革的前提,其迫切性也更加强烈。”

经历21年时间,郭田勇及多数专家认为,现在提出存款保险是比较合适的,因为深化金融改革如今已十分迫切,“如果没有存款保险制度,改革就会有后顾之忧。”

一旦存款保险制度正式确立,对各家银行将会产生怎样的影响?刘杉分析认为,利率市场化初期会导致利率升高,并会推动存款搬家,这将带来两方面问题:一是银行竞争激烈,提高存款利率;二是储户估计存款安全,可能将存款向“系统重要性银行”转移,导致小银行存款困难,并进一步提高利率。“不过有存款保险制度保障,小银行可以通过高利率获得更多小额存款,这实际上也有益于促进平等竞争。”

事实上,吸储难一直是中小银行长期面临的问题。浙江温州某村镇银行此前接受采访时就曾表示过类似的担忧。该银行始终利用高存款利率来吸储,其银行职工的电话彩铃在介绍公司业务时也突出了“高利率”这一亮点,但在利率市场未完全放开的当下,其利率最多也只能上浮10%。

谈及即将正式出台的存款保险制度,该银行负责人表示不便接受采访,但同时也回答“不会有太大影响”。

郭田勇则认为,存款保险对中小银行是利好的。“利率市场放开后,如果没有存款保险制度,老百姓肯定不愿意往中小银行里存钱,担心银行万一破产了怎么办。有了存款保险后,就会打消这种担心。”

中国资本策划研究院院长、广州市夏天管理顾问有限公司董事长朱耿洲持相同看法,他认为,存款保险制度一是可以大大增强中小银行的信用和竞争力,为不同规模和背景的银行创造一个公平竞争的环境,推动各类银行业金融机构同等竞争和均衡发展,真正破除银行业之垄断;二是可以为中小银行创造一个稳健经营的市场环境。通过加强对存款人的保护,将大大提升市场和公众对中小银行的信心。

郭田勇认为,美国在上世纪大萧条时期倒了几千家银行,发生了系统性金融风险,因此出台了存款保险制度。我国虽然没经历过如此大的风险,但要吸取这些教训,未雨绸缪。

“通过存款保险,即便哪家银行出现问题,客户也不会出现恐慌,不会由单一银行的倒闭传导到整个金融市场,形成系统性风险。我想我国建立存款保险制度是有能力做到这一点的。征求意见稿目前在一些技术问题或细节问题上还可以再进行改进,但我认为其整体框架目前来看没什么问题。”郭田勇说。

(实习生李菁对此文有贡献) 本刊记者 郭铁